Содержание

Как правильно распределить семейный бюджет на месяц

Планирование семейного бюджета — обязательный момент в повседневной жизни каждого. Определение порядка действий и расчёт возможных рисков позволят избежать незапланированных трат. Важность планирования бюджета подтверждена статистическими данными, эксперты выявили взаимосвязь между регулярным распределением средств и положительным микроклиматом в семье.

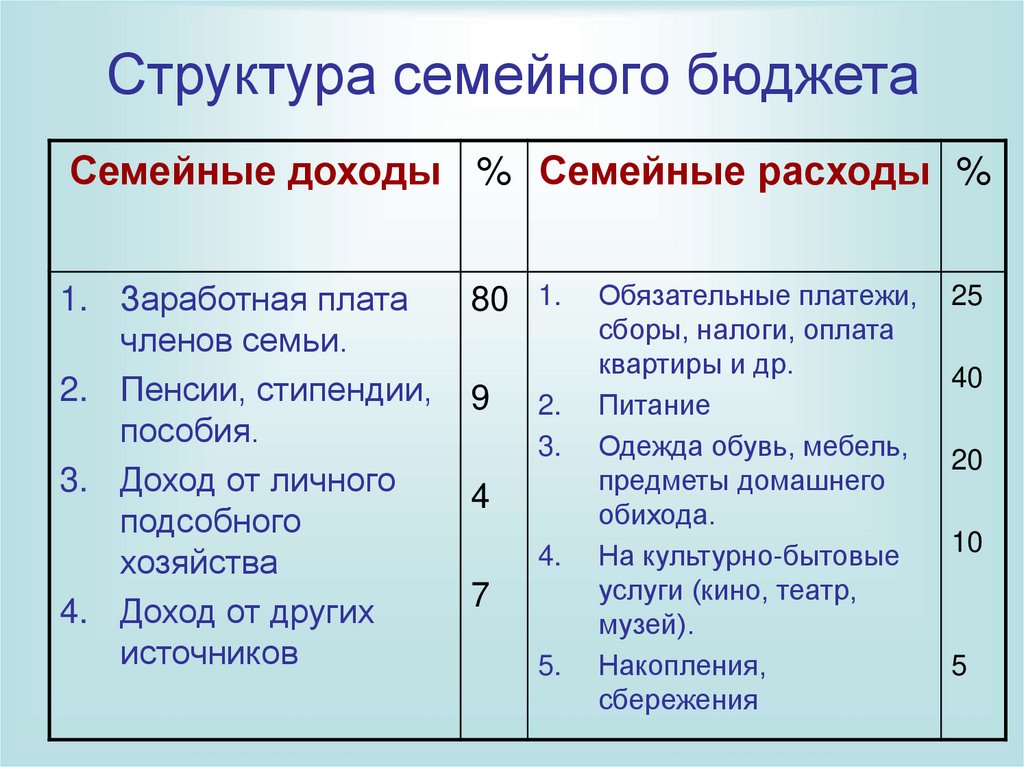

Для начала нужно определиться, как распределять доходы супругов. Специалисты выделяют несколько вариантов семейных расчётов.

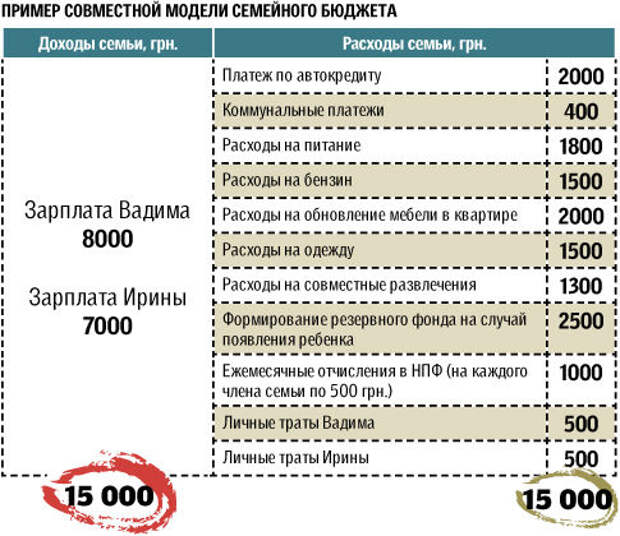

Общий бюджет — все денежные средства находятся в равном пользовании у обоих супругов. Деньги складываются в общую копилку, а потом распределяются на все нужды и платежи. Все вопросы их траты или накопления решаются совместно.

Частичный бюджет — каждый из супругов вносит определённый процент от своих доходов. Этот вариант считается наиболее выгодным с точки зрения психологии, потому что и общие средства на хознужды имеются, и можно самостоятельно распоряжаться оставшейся суммой личных средств.

Полностью раздельное ведение бюджета — общих денег в семье нет. Кто-то берёт на себя расходы по питанию, коммунальным платежам, кто-то оплачивает траты на повседневные нужды и непредвиденные ситуации.

Только женский или только мужской бюджет — управляет денежными средствами только один из супругов. Такой вариант приемлем для семей, где все бразды правления отданы одному из супругов.

В независимости от вида семейного бюджета существуют определённые правила его ведения. Ещё до получения доходов желательно составить предполагаемый список затрат, это поможет наглядно отразить ваши нужды и не пропустить важные платежи. Соотнесите возможные расходы с доходами. В случае превышения доходов можно положить часть средств в копилку. Если же расходы превышают ваши финансовые возможности, лучше заранее решить, от каких трат можно отказаться.

Грамотно расставляйте приоритеты. К первоочередным расходам относятся платежи за ЖКХ, кредиты, образование. Всегда учитывайте интересы обоих супругов, а также детей. Никогда не упрекайте друг друга в напрасной растрате семейных денег, так как это может привести к скрыванию доходов.

Никогда не упрекайте друг друга в напрасной растрате семейных денег, так как это может привести к скрыванию доходов.

Как же научиться экономить семейный бюджет? Естественно, что львиную долю бюджета отнимают обязательные платежи — за услуги ЖКХ, детский сад, проезд на общественном транспорте, расходы на автомобиль, приобретение продуктов. На этих пунктах тоже можно экономить, эксперты дают на этот счёт простые, но действенные советы. Установите счётчики горячей и холодной воды, вкрутите электросберегающие лампочки. Покупайте продукты по акциям и на распродажах, такой подход позволяет на треть сократить расходы на питание.

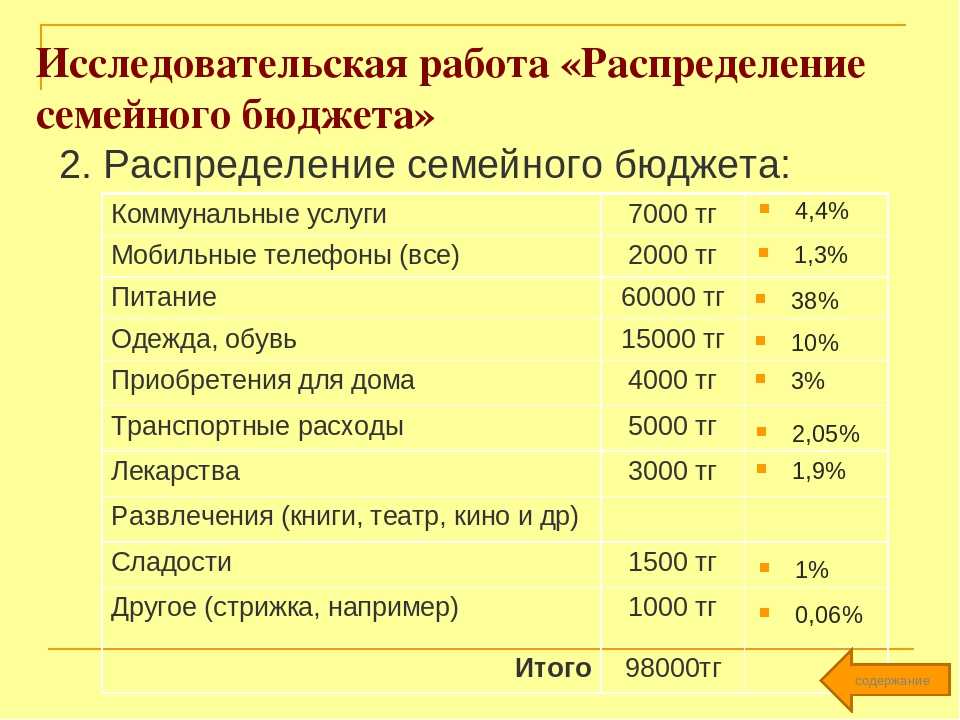

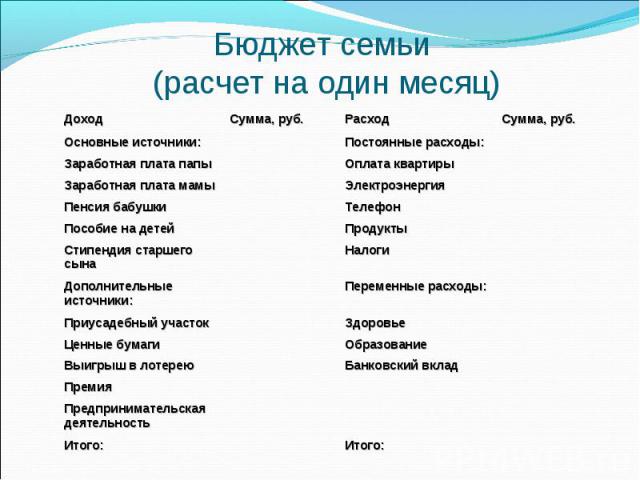

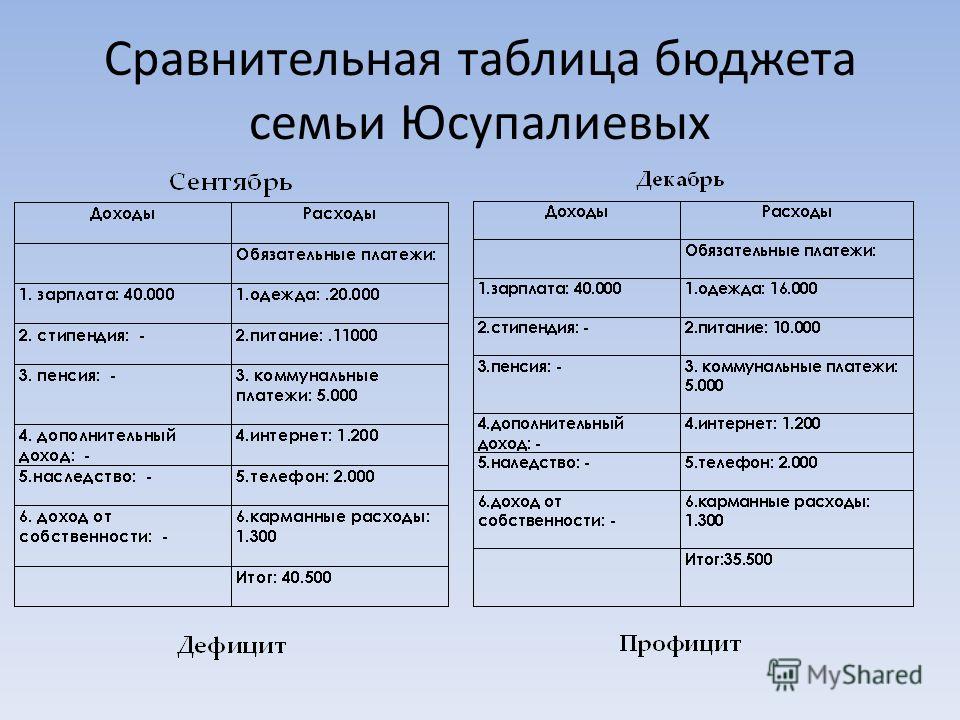

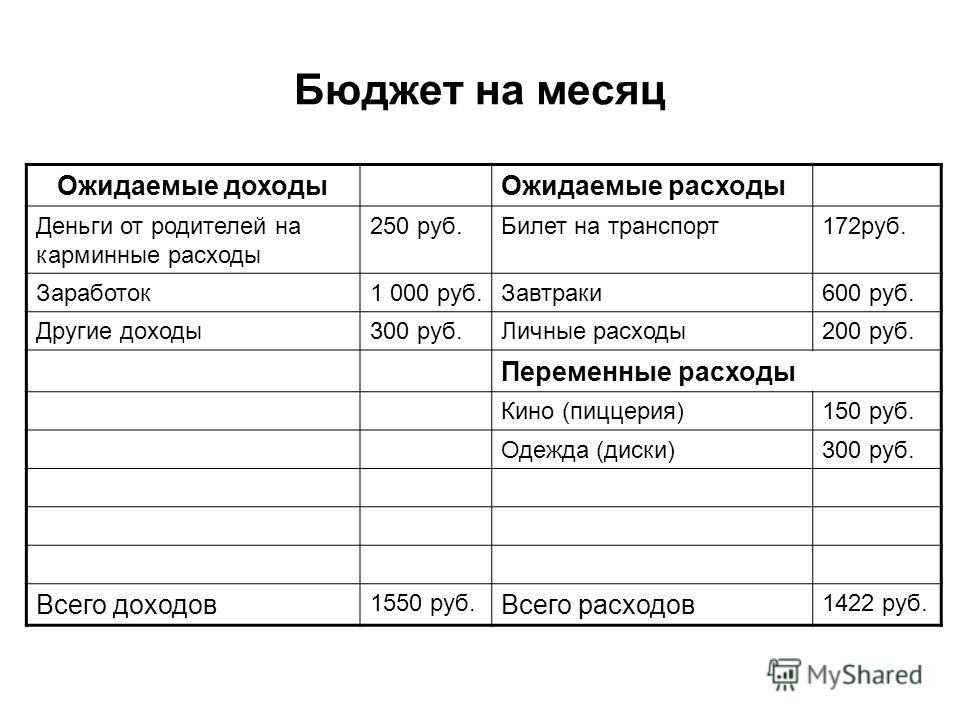

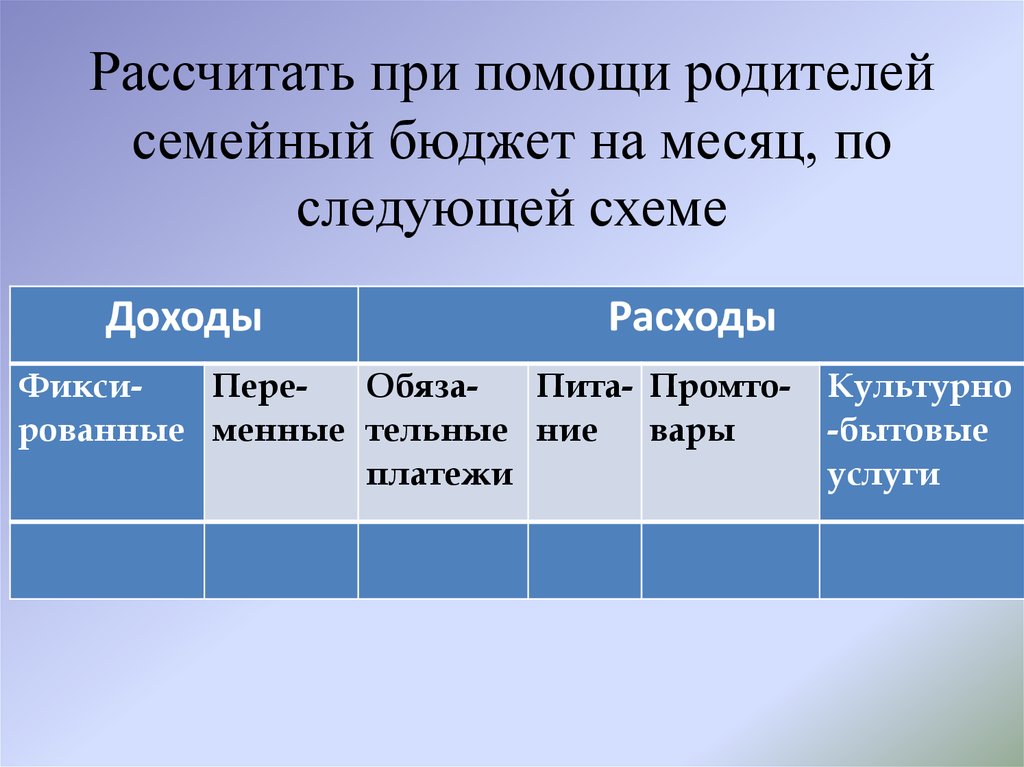

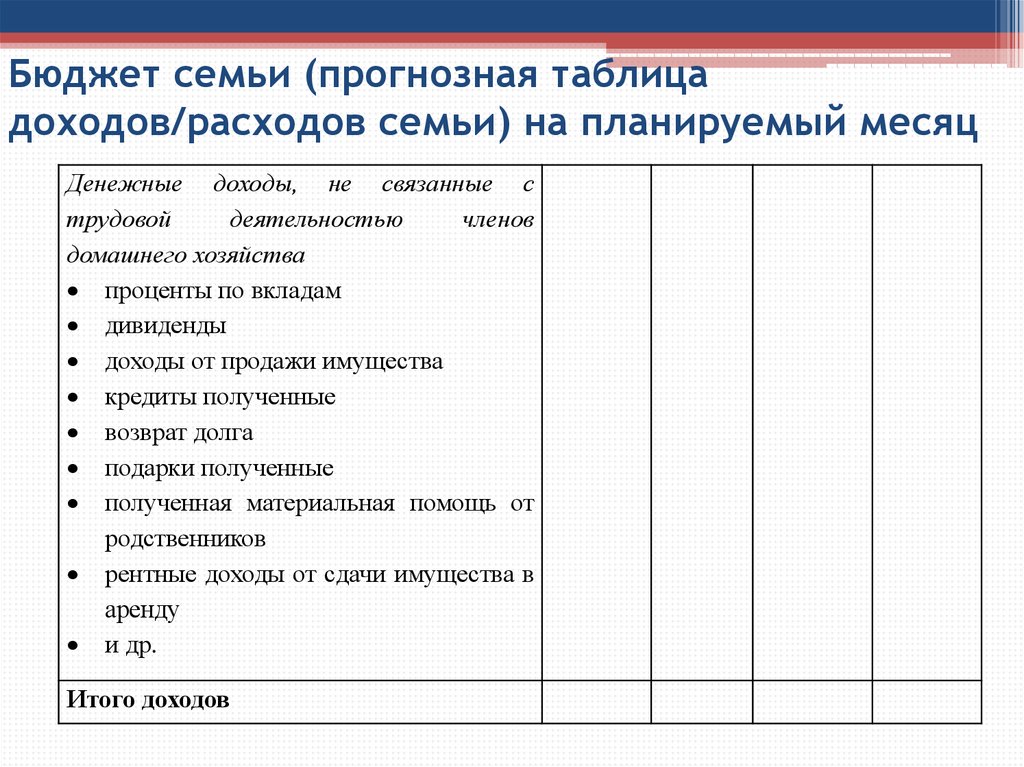

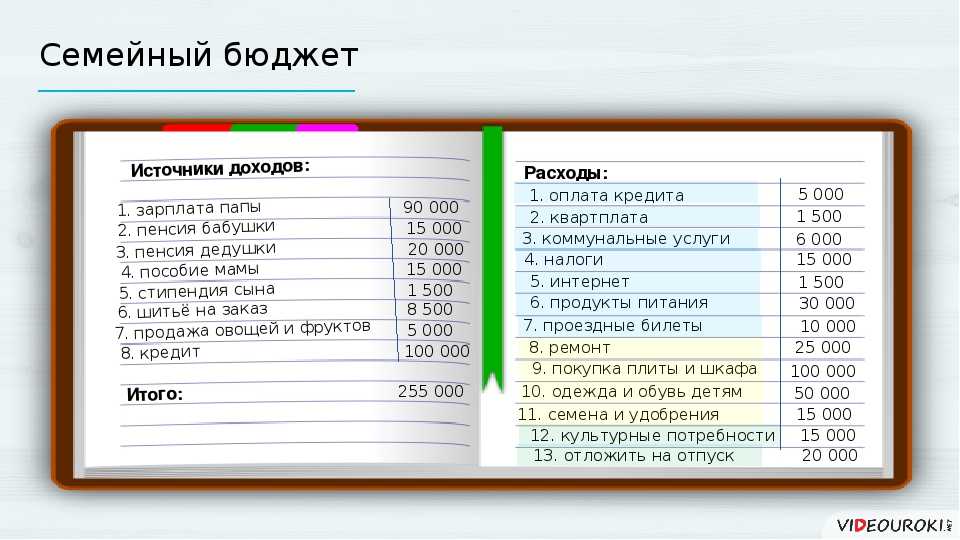

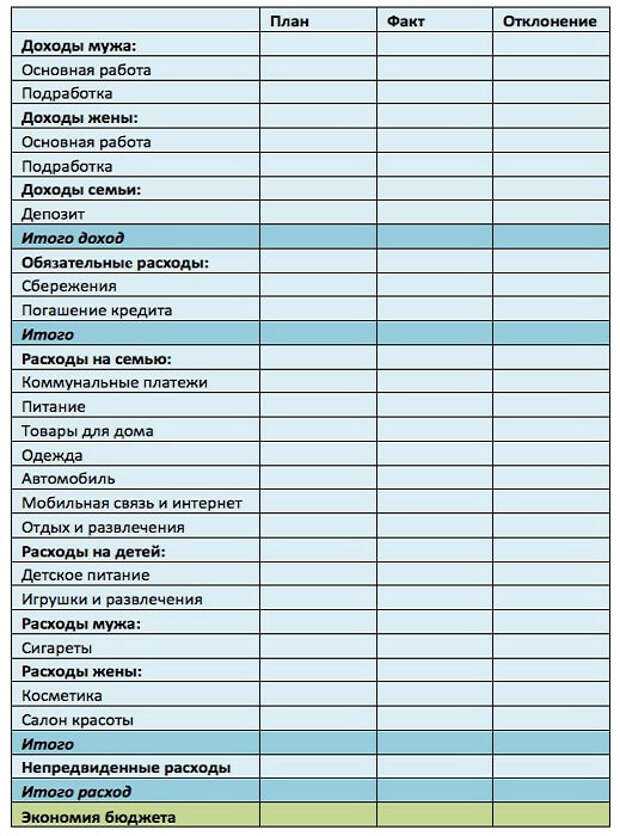

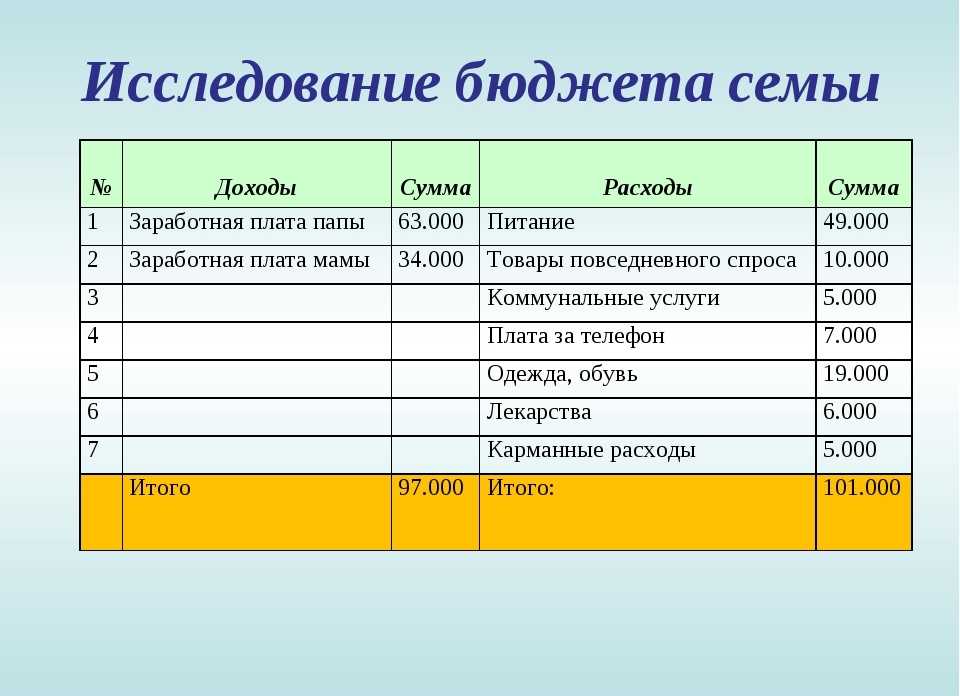

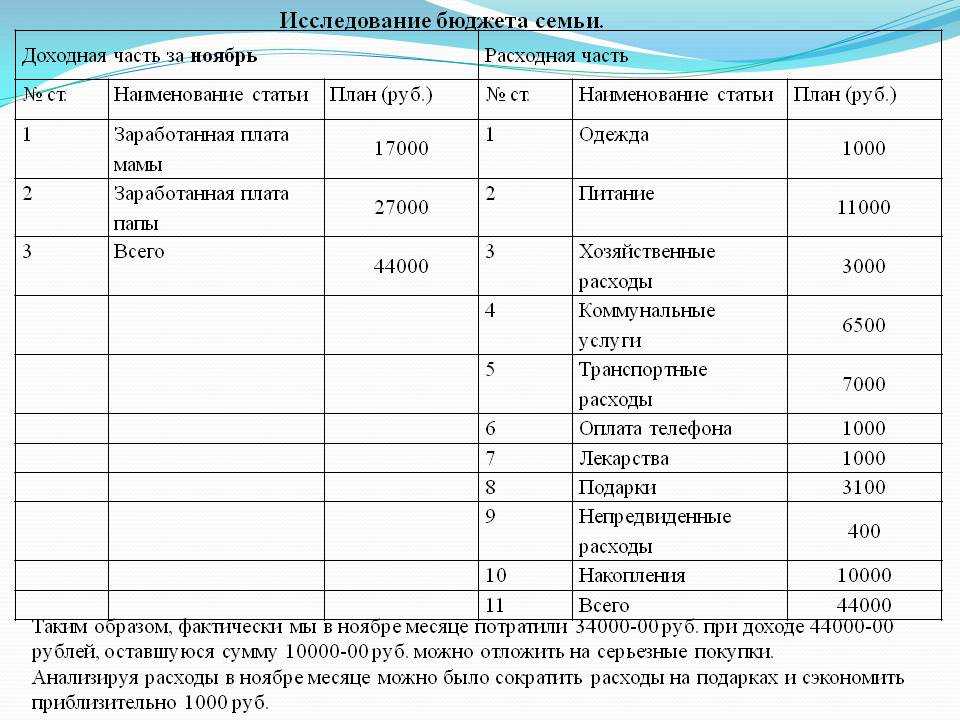

Распишите пункты семейного бюджета в обыкновенной тетрадке или сохраните все записи в компьютерном варианте. Предлагаем следующий вариант подсчёта доходов и расходов.

Эта таблица позволит вам наглядно видеть, как расходуются средства.

Дата | План | Факт | Разница | |

Доходы: | ||||

Муж | ||||

Жена | ||||

Расходы: | ||||

ЖКХ | ||||

Телефон | ||||

Транспорт | ||||

Образование | ||||

Медицина | ||||

Кредиты | ||||

Продукты | ||||

Хознужды | ||||

Дни рождения | ||||

Развлечения | ||||

Одежда | ||||

Непредвиденные расходы | ||||

Итого: |

В тему

Треть российских семей ведёт учёт доходов и расходов — таковы результаты исследования ФОМ. Причём среди относительно обеспеченных людей такой процент выше — 43. Подсчёты не ведут, но в целом имеют представление, сколько денег поступило и сколько было потрачено, 58 процентов. Никак не учитывают доходы и расходы 10 процентов россиян, чаще других — малообеспеченные люди.

Причём среди относительно обеспеченных людей такой процент выше — 43. Подсчёты не ведут, но в целом имеют представление, сколько денег поступило и сколько было потрачено, 58 процентов. Никак не учитывают доходы и расходы 10 процентов россиян, чаще других — малообеспеченные люди.

приложения, которые помогут вести семейный бюджет: Инвестиции: Экономика: Lenta.ru

1

Контроль над тратами позволяет существенно улучшить жизнь

Следить за тем, сколько вы тратите, стоит всегда, но особенно остро этот вопрос встает в период экономической нестабильности. Тщательное ведение семейного бюджета позволит не только видеть, куда уходят деньги, но и заранее распределить их, чтобы не занимать до получки. Ведение бюджета помогает реально оценить финансовые возможности, подготовиться к крупным тратам и правильно расставить приоритеты.

Но свести дебет с кредитом в уме не так-то просто. Семейный бюджет включает в себя учет доходов и расходов каждого члена семьи, а также составление детального плана накоплений на ближайшее будущее.

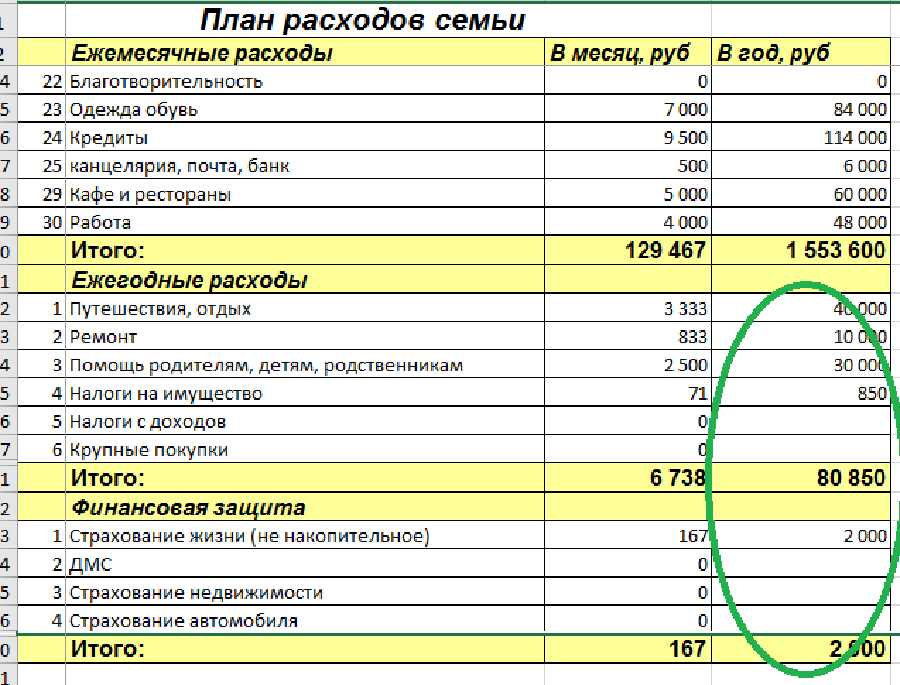

Экономисты советуют составлять план бюджета на год вперед. Считается, что более короткие промежутки не позволяют грамотно спланировать крупные траты — такие как отпуск, ремонт, покупку крупной бытовой техники и тем более автомобиля. В то же время не стоит пытаться детально спрогнозировать бюджет на несколько лет вперед. При длительных сроках планирования вы не сможете учесть возможные изменения в своей зарплате, курсе валют и экономическую ситуацию в мире.

По статистике, только 38 процентов россиян ведут бюджет, и только у половины из них этот процесс вошел в привычку. Многие ведут бюджет «в уме» — таких 32 процента. Впрочем, для того, чтобы знать, куда деваются деньги, проще воспользоваться более современными формами подсчета. «Лента.ру» в рамках проекта «Что делать?» рассказывает о том, как упростить ведение бюджета.

2

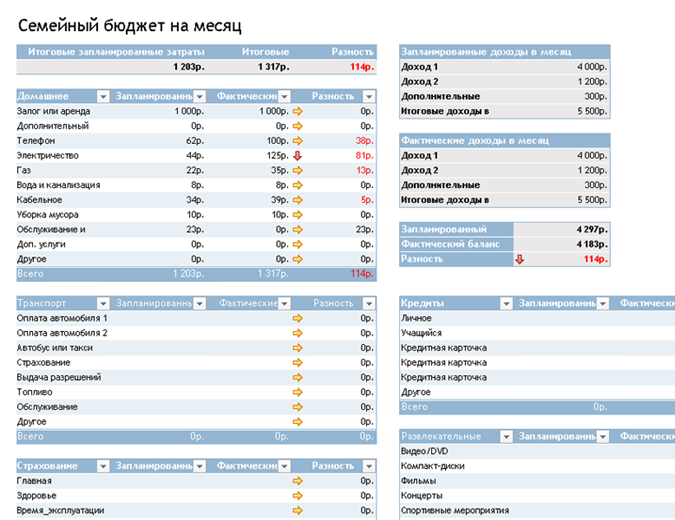

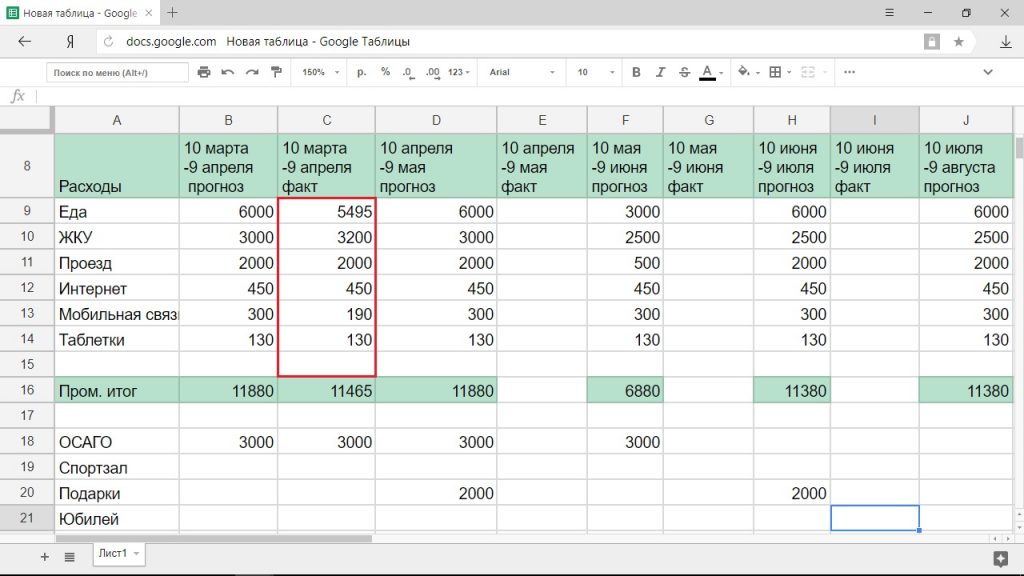

Вести бюджет можно даже в простой электронной таблице

Идеальный бюджет должен представлять собой свод доходов и расходов семьи на ближайшие несколько месяцев. Если вы привыкли по старинке вести бюджет на бумаге, то таблицы, созданные в Excel, Numbers (для мacOS) или в каком-нибудь онлайн-офисе, будут хорошей альтернативой такому подходу. В Microsoft Office, например, есть даже специальные бесплатные шаблоны для ведения семейного бюджета. Есть шаблон для бюджета и в бесплатном текстовом редакторе OpenOffice.

Если вы привыкли по старинке вести бюджет на бумаге, то таблицы, созданные в Excel, Numbers (для мacOS) или в каком-нибудь онлайн-офисе, будут хорошей альтернативой такому подходу. В Microsoft Office, например, есть даже специальные бесплатные шаблоны для ведения семейного бюджета. Есть шаблон для бюджета и в бесплатном текстовом редакторе OpenOffice.

У электронных таблиц есть очевидное преимущество: возможность структурирования учета трат и прихода денег ограничены только вашей фантазией и навыками. Начните с самой простой таблицы. Заведите лист на нужный период времени (лучше — на неделю, максимум на месяц). Распишите категории расходов и с помощью простых формул подсчитайте сумму планируемого расхода и прихода. Теперь остается только вовремя записывать траты и не уходить в минус.

Если ручное заполнение таблиц кажется вам утомительным занятием, на помощь придут мобильные приложения.

3

Превратите ведение бюджета в увлекательную игру

Одно из главных препятствий на пути к организованному и экономному домашнему хозяйству — простая человеческая лень. Людям просто надоедает совершать скучные рутинные действия. Здесь на помощь придут приложения, превращающие будничный процесс в игровой.

Людям просто надоедает совершать скучные рутинные действия. Здесь на помощь придут приложения, превращающие будничный процесс в игровой.

Как, например, популярная программа Coinkeeper. На главном экране приложения наглядно отображаются категории доходов, кошельков и расходов, которые разделены по цветам. Если расходы начинают превышать заданный лимит, то их иконка начинает краснеть. Приложение удобно еще и тем, что распознает расходы из СМС и поддерживает синхронизацию с кредитными и дебетовыми картами.

Несмотря на то что пользователь предоставляет приложению данные со своих банковских счетов, доступ осуществляется в режиме «только для чтения». То есть оно просматривает ваши финансовые операции, но вносить какие-либо изменения (например, переводить средства без вашего согласия) не может. Схожие функции дают и другие популярные приложения, которые можно найти в топах онлайн-магазинов Apple и Google Play: «Дзен-мани», Money Flow, «Ежедневный бюджет», Moneon и другие.

4

Составляйте списки покупок в мобильном приложении

Отправляясь в магазин, мы привыкли составлять списки покупок на бумажке. Но гораздо удобнее воспользоваться специальными мобильными приложениями, которые позволяют на лету редактировать такой список, а также дают доступ к нему другим членам семьи.

Но гораздо удобнее воспользоваться специальными мобильными приложениями, которые позволяют на лету редактировать такой список, а также дают доступ к нему другим членам семьи.

Среди прочих можно выделить приложение российских разработчиков «Купи батон». Оно чрезвычайно простое в использовании и при этом помогает структурировать покупки. В его базу уже заложены всевозможные популярные позиции, каждая размечена цветовым кодом — в зависимости от того, к какой категории продуктов относится. Это позволяет сгруппировать их по отделам магазина, в которых их можно найти. Мясо — к мясу, бакалея — к бакалее, и так далее. Помимо прочего, приложение предупреждает членов семьи с помощью уведомлений, когда вы начнете совершать покупки.

Есть и другие аналогичные приложения, однако самые популярные — Bring! или Our Groceries Shopping List — ориентированы на западного потребителя, в их базе зачастую невозможно найти российские продукты.

5

Возьмите под контроль инвестиции и ежемесячные платежи

Просто контролировать траты недостаточно. Если вы вкладываетесь в ценные бумаги или драгоценные металлы, нелишним будет держать этот актив перед глазами. К тому же многие забывают о ежемесячных платежах — за квартиру, за интернет и не только.

Если вы вкладываетесь в ценные бумаги или драгоценные металлы, нелишним будет держать этот актив перед глазами. К тому же многие забывают о ежемесячных платежах — за квартиру, за интернет и не только.

Охватить все позволяет сервис «Дзен-мани». Он помогает вести домашнюю бухгалтерию и составлять планы на будущее.

Можно легко сравнить периоды, проанализировать динамику трат, убыль или рост вашего капитала наглядно, на графике.

Планируя крупную покупку, всегда можно включить учет не только примерного прихода-расхода, но и запланированных ежемесячных платежей

В приложении можно добавлять в список повторяющиеся операции по одному нажатию и пользоваться виджетами, облегчающими внесение данных. Существует и возможность вести совместный бюджет с несколькими членами семьи, при этом у каждого могут быть свои счета, а на главном экране будет отображаться общая сумма.

Сервис распознает СМС-уведомления от банков, которые поступают на ваш телефон, и автоматически заносит расходы в базу. Помимо этого, «Дзен-мани» подключается к таким платежным системам, как ЮMoney или QIWI.

Помимо этого, «Дзен-мани» подключается к таким платежным системам, как ЮMoney или QIWI.

6

Забыли, кому и сколько должны? Вам подскажут

Без долгов, конечно, лучше, но жизнь часто вносит свои коррективы.

В сложной финансовой ситуации иногда приходится занять у соседа. В итоге мы часто забываем о том, что приближается день, когда по долгам придется рассчитаться, или наоборот — забываем спросить у взявшего в долг.

Следить за этим поможет еще одно приложение от российских разработчиков — Moneon. Основная его особенность — продвинутый трекер долгов. С его помощью можно учитывать срок возврата денег, сколько вы должны или сколько должны вам.

7

Сервис «все в одном» упростит контроль над расходами

Не все захотят распылять внимание между несколькими приложениями. Отдельные программы под каждую задачу — это хорошо, но многим удобнее и составлять списки покупок, и управлять тратами в одном приложении. В России такое есть: сервис «Дребеденьги». Определенно не самый приятный в плане дизайна приложений и веб-интерфейса, но при внешней простоте он обладает широким набором возможностей.

В России такое есть: сервис «Дребеденьги». Определенно не самый приятный в плане дизайна приложений и веб-интерфейса, но при внешней простоте он обладает широким набором возможностей.

Помимо достаточно стандартного автоматического ввода трат по СМС от банков и отчетов для анализа расходов, «Дребеденьги» могут сканировать чеки по QR-коду, поддерживают экспорт данных в таблицу Excel и ежедневную отправку по электронной почте.

Кроме того, сервис высылает уведомления о запланированных операциях и обладает встроенным списком покупок, а также электронным органайзером. И за курсом валют не придется следить самостоятельно: актуальные данные «Дребеденьги» загружают в систему сами.

8

Пользуйтесь банковскими приложениями

Впрочем, если вы совершаете покупки преимущественно с помощью банковских карт одного банка, то мобильные приложения большинства банков позволяют вести семейный бюджет, почти не прилагая никаких усилий.

Мобильные приложения самых крупных российских банков («Сбербанк-онлайн», «Тинькофф», «Райффайзен», «Альфа-Банк», «Открытие» и других) обладают схожим функционалом. В них есть анализатор расходов. Он показывает все траты в виде удобной для понимания диаграммы, в которой покупки уже разложены по категориям.

В них есть анализатор расходов. Он показывает все траты в виде удобной для понимания диаграммы, в которой покупки уже разложены по категориям.

Помимо этого, очень удобно откладывать деньги на определенные цели — по сути это отдельные счета, на которых можно хранить средства на большую покупку, путешествие или что-то еще. На него будет с определенной периодичностью переводиться определенная сумма денег.

А если завести ребенку детскую банковскую карту, то вы сможете видеть, на что тратит деньги ваше чадо. Подробнее о том, как научить ребенка обращаться с деньгами и копить, можно узнать здесь.

Подсчитайте ежемесячный доход и расходы

Благодаря опросам, показывающим, что у большинства домохозяйств нет достаточных сбережений, чтобы заплатить 1000 долларов в случае чрезвычайной ситуации, и большому числу американцев, которые борются с долгами, ценность составления бюджета и его соблюдения никогда не была так очевидна.

Создание семейного бюджета может служить многим целям: быстрее погасить задолженность по кредитной карте, сэкономить на долгосрочной цели, такой как дом или выход на пенсию, или просто убедиться, что у вас есть прочная финансовая основа, чтобы справиться с любыми кривыми жизненными ситуациями. на тебя. Доказательства того, что составление бюджета работает, очевидны: опросы показывают, что те, кто придерживается бюджета, с меньшей вероятностью сообщают о финансовых проблемах или живут от зарплаты до зарплаты и с большей вероятностью достигают своих финансовых целей.

на тебя. Доказательства того, что составление бюджета работает, очевидны: опросы показывают, что те, кто придерживается бюджета, с меньшей вероятностью сообщают о финансовых проблемах или живут от зарплаты до зарплаты и с большей вероятностью достигают своих финансовых целей.

Итак, что такое составление бюджета? Проще говоря, это бухгалтерская книга с подробным описанием решений о расходах, которые вы намереваетесь принять. Он оценивает, сколько денег поступит в ближайшие месяцы, и выделяет достаточно денег для покрытия таких расходов, как питание, жилье, транспорт и страхование.

Хороший бюджет также включает отчисления на регулярные сбережения. По сути, бюджет не только прокладывает путь для достижения определенного финансового пункта назначения, но также действует как фонарик, освещающий путь и гарантирующий, что вы не собьетесь с курса. Без него вы, скорее всего, окажетесь в неведении относительно своего финансового здоровья и потеряетесь в дебрях долгов и финансовой незащищенности.

Стоит ли тогда удивляться, что все больше американцев обращаются к составлению бюджета в поисках финансового счастья? И хотя любовь нельзя купить за бюджет, перефразируя The Beatles, дополнительным преимуществом может быть смягчение общего источника разногласий и напряжения в отношениях: разногласий из-за денег.

Почему важно составлять бюджет

Несмотря на то, что в 2018 году национальная экономика переживала один из самых продолжительных периодов роста за всю историю, исследование Bankrate показало, что почти две трети американцев ежемесячно ограничивают свои расходы. И с учетом того, что экономическая ситуация быстро меняется, это число, скорее всего, будет только расти.

Стагнация доходов, растущее долговое бремя и растущие расходы на жилье и медицинские услуги — вот некоторые из причин, по которым в последние годы многие американцы стремились затянуть свои финансовые пояса, независимо от того, что говорят цифры ВВП и занятости. Но точно так же, как трудно сбросить лишние килограммы, когда вы не знаете, сколько калорий вы потребляете, так же сложно избавиться от лишних расходов и привести свои финансы в порядок без бюджета, чтобы пролить свет на то, куда уходят ваши деньги. в настоящее время идет.

в настоящее время идет.

Вот лишь несколько причин, по которым создание семейного бюджета является мудрым решением, независимо от вашего финансового положения:

- Простой и эффективный способ управления долгами или их избежания: Причина, по которой миллионы американцев оказались отягощенный огромными процентными платежами по счетам кредитных карт, заключается в том, что они просто тратят каждый месяц больше, чем зарабатывают, и, следовательно, они не в состоянии погасить остатки по своим картам. Основной принцип составления бюджета заключается в том, чтобы ваши ежемесячные расходы не превышали располагаемый доход.

- Помогает достичь краткосрочных и долгосрочных целей: Скажем, вы хотите накопить деньги на первоначальный взнос на машину в следующем году или дом через пять лет, или вы хотите быть уверены, что сможете провести свои золотые годы с комфортом, накопление пенсионных накоплений. Бюджет играет важную роль в определении того, какую часть вашего дохода вам нужно откладывать каждый месяц, чтобы достичь этих целей, и как соответствующим образом распределить эти деньги.

Бюджет — это способ заставить вас пойти на жертвы — будь то сокращение латте в Starbucks или еды в ресторане, сокращение дорогостоящего отпуска, согласие на более дешевый пакет кабельного телевидения или сохранение стареющего автомобиля еще на несколько лет. Бюджет также помогает вам предвидеть расходы, такие как расходы на автомобиль, коммунальные услуги или телефонные счета.

Бюджет — это способ заставить вас пойти на жертвы — будь то сокращение латте в Starbucks или еды в ресторане, сокращение дорогостоящего отпуска, согласие на более дешевый пакет кабельного телевидения или сохранение стареющего автомобиля еще на несколько лет. Бюджет также помогает вам предвидеть расходы, такие как расходы на автомобиль, коммунальные услуги или телефонные счета. - Может подготовить вас к черному дню: Тот факт, что многие американцы живут от зарплаты до зарплаты, и лишь немногие имеют резервный фонд, говорит о необходимости большего количества домохозяйств, чтобы создать подушку безопасности, к которой они могут обратиться в следующий раз, когда автомобиль ломается, домашняя сантехника дает течь, или, в худшем случае, вы теряете работу или медицинскую страховку.

- Призывает вас инвестировать в собственные финансы: Проще говоря, процесс составления бюджета прививает людям дисциплину и мотивацию для более эффективного и ответственного управления своими финансами.

Исследования показали, что те, кто придерживается бюджета, с большей вероятностью достигнут своих финансовых целей отчасти потому, что они эмоционально вовлечены в процесс.

Исследования показали, что те, кто придерживается бюджета, с большей вероятностью достигнут своих финансовых целей отчасти потому, что они эмоционально вовлечены в процесс.

Этапы процесса составления ежемесячного бюджета

Не существует универсального метода или инструмента для составления бюджета; вы, скорее всего, выберете подход, наиболее соответствующий вашим навыкам и предпочтениям, будь то приложения для составления бюджета, такие как Mint, такие программы, как Quicken, рабочий лист бюджета, такой как тот, который предоставляется InCharge Debt Solutions, или старомодный карандаш и бумага. Чтобы помочь с математикой, вы также можете попробовать калькулятор бюджета InCharge.

» Больше: Best Money Apps

Какой бы подход вы ни выбрали, вам нужно будет выполнить несколько основных шагов, чтобы убедиться, что вы создаете четкую и точную картину своих финансов.

Сбор финансовых отчетов

Это так же просто, как собрать каждый документ, отражающий ваши ежемесячные доходы и расходы, включая банковские, кредитные карты и инвестиционные счета, квитанции о зарплате, отчеты о льготах и электронные платежи. Сила бюджета будет определяться его точностью. Посмотрите на расходы по кредитной и/или дебетовой карте за три месяца, чтобы убедиться, что вы охватываете все категории, на которые вы обычно тратите деньги.

Сила бюджета будет определяться его точностью. Посмотрите на расходы по кредитной и/или дебетовой карте за три месяца, чтобы убедиться, что вы охватываете все категории, на которые вы обычно тратите деньги.

Хотя некоторые из этих статей доходов и расходов могут меняться от месяца к месяцу или отражать разовые или нерегулярные транзакции, сбор бумажных следов — лучший способ получить общее представление о том, сколько денег поступает и уходит. ваш финансовый дом каждый месяц. Затем вы можете начать углубляться в мельчайшие детали создания бюджета, который поставит этот дом на прочную основу для будущего.

Как рассчитать месячный доход

Когда дело доходит до бюджета, доход на дом — это единственный доход, который имеет значение. Забудьте о доходах до налогообложения. Ваша заработная плата — это то, что вы можете потратить или отложить сверх того, что вы, возможно, уже откладываете на пенсионный счет на работе.

При расчете дохода также учитывайте другие источники, такие как социальное обеспечение, инвалидность, пенсия, алименты, регулярные проценты или дивиденды и алименты. Любые деньги, которые вы регулярно получаете, могут считаться доходом для вашего ежемесячного бюджета.

Любые деньги, которые вы регулярно получаете, могут считаться доходом для вашего ежемесячного бюджета.

Вот как определить ваш ежемесячный доход на руки:

Если вам платят раз в две недели: Умножьте сумму наличных денег за одну зарплату на количество зарплат в году: 26. Затем разделите это число на 12, чтобы получить ваш ежемесячный доход.

Если вам платят еженедельно: Возьмите свою еженедельную зарплату и умножьте ее на количество недель в году: 52. Разделите это число на 12, чтобы получить ежемесячный доход.

Если ваша заработная плата колеблется: Если ваша заработная плата колеблется в зависимости от чаевых, разных часов работы и/или комиссионных, вы все равно можете рассчитать примерный месячный доход, сложив доход за три месяца и затем разделив его на три.

Перечислите все свои ежемесячные расходы

После того, как вы соберете все соответствующие финансовые отчеты и другие документы, вы сможете с уверенностью подсчитать, сколько вы обычно тратите каждый месяц на различные расходы, включая ипотеку, аренду и оплату автомобиля. на счета за коммунальные услуги, страховку, рецепты, продукты, рестораны, студенческие и другие кредиты. Не забывайте учитывать нерегулярные счета, которые вы можете оплачивать ежегодно или раз в полгода, например налоги на недвижимость, регистрацию автомобиля и страховые взносы.

на счета за коммунальные услуги, страховку, рецепты, продукты, рестораны, студенческие и другие кредиты. Не забывайте учитывать нерегулярные счета, которые вы можете оплачивать ежегодно или раз в полгода, например налоги на недвижимость, регистрацию автомобиля и страховые взносы.

Отслеживание расходов по разным категориям может помочь вам лучше понять, в каких сферах расходуется значительная часть вашего дохода. Бюро финансовой защиты потребителей предоставляет удобную рабочую таблицу для отслеживания расходов, чтобы упростить процесс.

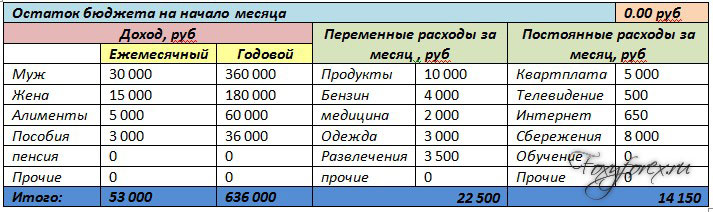

Классификация расходов как фиксированных или переменных

Чтобы определить, сколько пространства для маневра у вас будет, чтобы скорректировать свой бюджет для достижения конкретных целей, вам сначала нужно выяснить, какие расходы являются фиксированными, а какие переменными.

Постоянные расходы — это те платежи, которые остаются относительно постоянными из месяца в месяц. Они часто отражают «потребности», а не «хотения», хотя некоторые категории попадают в серые зоны. Чем большую часть вашего общего бюджета занимают фиксированные расходы, тем меньше гибкости вам придется вносить коррективы в отсутствие каких-либо серьезных изменений в образе жизни (таких как продажа автомобиля, найм соседа по комнате или переезд в город с более низкой стоимостью жизни). .

Чем большую часть вашего общего бюджета занимают фиксированные расходы, тем меньше гибкости вам придется вносить коррективы в отсутствие каких-либо серьезных изменений в образе жизни (таких как продажа автомобиля, найм соседа по комнате или переезд в город с более низкой стоимостью жизни). .

Примеры постоянных расходов:

- Ипотека/аренда

- Платежи за автомобиль

- Автострахование

- Медицинское страхование

- Коммунальные платежи

- Интернет, телевидение и сотовая связь

» Ifent Learn More?

» Узнайте больше: Сколько ипотечных кредитов я могу себе позволить?

Переменные расходы, с другой стороны, значительно отличаются от месяца к месяцу в зависимости от вашего образа жизни, выбора и покупательских привычек. Они обычно классифицируются как «желания» в вашей жизни, и поэтому их легче корректировать и перераспределять в вашем бюджете в зависимости от ваших индивидуальных целей — будь то погашение долга, накопление на крупную покупку или накопление на черный день. фонд.

фонд.

Примеры переменных расходов:

- Travel

- Столовая

- Подарки

- Развлечения

Добавление дохода (и) и расходы. чтобы сложить каждую колонку и смотреть в лицо музыке: Если ваши доходы превышают ваши расходы, вы можете насвистывать песню Kingston Trio «Положи свои деньги», когда решите, как лучше всего использовать эти лишние деньги. Если, с другой стороны, ваши расходы превышают ваши доходы, пришло время для более отрезвляющей мелодии, такой как «Счета, счета, счета» Destiny Child или «Долг, который я должен» Лу Рида, и сделать трудный выбор. Бюджетные расходы никогда не должны превышать 90% от вашего дохода.

Но пусть эта грустная песня тебя не расстраивает. Сложив свои доходы и расходы и увидев разницу, вы сделали самый важный шаг к составлению бюджета, который позволит вам однажды спеть «Счастливые дни снова здесь».

Оценка результатов и соответствующая корректировка

Управление своими доходами и расходами может открыть глаза, смирить и в то же время придать новые силы.

Возможно, вы обнаружите, что у вас больше возможностей для сбережений, чем вы предполагали, и что у вас есть средства для достижения этой долгосрочной цели — нового дома или автомобиля при правильном плане и дисциплине. Или вы можете обнаружить, что слишком большая часть ваших денег уходит на переменные расходы, такие как дорогая еда, одежда или шоу, без которых вы легко можете жить, обеспечивая толчок, необходимый для сокращения ваших расходов, чтобы создать фонд на черный день или сэкономить. на пенсию. И если ваши опасения сбываются, и вы узнаете, что жили не по средствам, теперь у вас есть информация, чтобы сделать выбор, необходимый для восстановления этого рушащегося фундамента.

Какими бы ни были результаты, ваша задача сейчас состоит в том, чтобы составить бюджет, в котором сумма, которую вы ежемесячно откладываете на переменные и постоянные расходы, а также краткосрочные и долгосрочные цели сбережений, соответствовала тому, что вы приносите домой в виде дохода.

Начните с сокращения переменных расходов, если это необходимо, или поиска способов увеличить свой доход с помощью подработки или безопасных инвестиций, приносящих регулярные дивиденды или проценты. Если этого недостаточно, поищите, какие возможны корректировки ваших постоянных расходов. Можете ли вы присмотреться к более дешевому плану автострахования? Обрезать шнур с вашим провайдером кабельного телевидения? Или при необходимости сократить до более дешевого дома, квартиры или автомобиля?

Также важно следить за тем, чтобы в вашем бюджете отслеживались сроки оплаты счетов, чтобы вы не рискуете пропустить платежи и получить просроченные платежи или другие штрафы, которые быстро выведут ваш бюджет из строя. Рассмотрите возможность настройки автоматических платежей для повторяющихся счетов и/или включения календаря счетов в свой бюджет, чтобы следить за сроками оплаты и гарантировать, что вашего дохода достаточно для покрытия отдельных платежей каждый месяц; Бюро финансовой защиты прав потребителей предоставляет образец здесь.

50/30/20 Правило

Принятие решения о составлении бюджета и расчете доходов и расходов — это только полдела. Если вы в конечном итоге не установите правильные цели в своем бюджете для финансового благополучия, ваша попытка потерпит неудачу. Одним из ключей к тому, чтобы процесс окупился, является выбор правильного подхода к составлению бюджета для распределения вашего дохода.

Один из подходов, популярность которого в последние годы возросла, — это модель 50-30-20, впервые предложенная сенатором США Элизабет Уоррен, штат Массачусетс, в ее книге «Все, чего вы стоите: окончательный план получения денег на всю жизнь».

Популярность этого подхода объясняется его простотой: Вы делите свой доход на три части и распределяете его в соответствии со следующими процентами: 50% идет на «потребности», такие как аренда, питание и минимальные платежи по кредитным картам и другая задолженность; 30% на «желания», такие как поездки или развлечения; и оставшиеся 20% на сбережения, которые могут включать погашение долга. Ваши сбережения должны включать резервный фонд, который может покрыть как минимум три месяца расходов, если вы потеряете работу или понесете еще один удар по вашему доходу.

Ваши сбережения должны включать резервный фонд, который может покрыть как минимум три месяца расходов, если вы потеряете работу или понесете еще один удар по вашему доходу.

Конечно, из большинства правил есть исключения, и это также относится к модели 50-30-20. Для домохозяйств с низким доходом, которые обременены долгами, может быть необходимо выделять более высокий процент дохода на «потребности» и меньший на нужды и сбережения, по крайней мере временно. Точно так же, если более состоятельные домохозяйства могут позволить себе откладывать более 20% сбережений, в долгосрочной перспективе это может быть лучшим использованием дохода, чем покупка нового «Мерседеса», бронирование пятизвездочного европейского отеля или замена дома на более просторный. . И если вы уже тратите значительную часть своего дохода до налогообложения на план 401 (k) или другое средство выхода на пенсию по найму, вы также должны принять это во внимание при постановке цели сбережений.

Распределение 50-30-20 также может время от времени корректироваться для учета чрезвычайных ситуаций или непредвиденных расходов, таких как ремонт крыши или большие медицинские счета. Но хотя правила не высечены на камне, модель 50-30-20 может работать исключительно хорошо в качестве проверенного практического правила.

Но хотя правила не высечены на камне, модель 50-30-20 может работать исключительно хорошо в качестве проверенного практического правила.

Советы по составлению бюджета

- Не путайте роскошь с необходимостью. Прием пищи является необходимостью. Поесть в четырехзвездочном ресторане — это роскошь. Если вам нужно урезать расходы, сократите расходы на роскошь.

- Следите за мелочами. Если вам нравится проводить время в кофейнях, сложите то, что вы тратите каждый месяц. Сумма всех этих латте по 4 доллара может вас шокировать. Так что пейте воду иногда или работайте дома и варите себе кофе.

- Сдержи себя. То, что вы получаете прибавку к зарплате, не означает, что вам нужно искать новые способы тратить деньги. Подумайте о том, чтобы отложить часть этого или внести больше в пенсионный план 401 (k) на рабочем месте.

- Используйте наличные. Кредитные и дебетовые карты очень удобны, но ими легко злоупотреблять. Когда вы тратите наличные или выписываете чеки и вводите их в регистр, вы будете более точно видеть, сколько у вас донгов с вашими деньгами.

Наконец, использование наличных не является оправданием для посещения банкомата, когда вам хочется потратиться. Используйте свой бюджет, чтобы установить для себя ограничения, и сохраняйте квитанции, чтобы следить за своим прогрессом.

Наконец, использование наличных не является оправданием для посещения банкомата, когда вам хочется потратиться. Используйте свой бюджет, чтобы установить для себя ограничения, и сохраняйте квитанции, чтобы следить за своим прогрессом. - Управляйте своим долгом. Если у вас есть растущий непогашенный остаток на ваших кредитных картах, часть вашего бюджета должна быть направлена на доведение баланса до нуля. Оплата возобновляемой задолженности по кредитной карте — один из наименее полезных способов потратить деньги.

- Если ваш долг вышел из-под контроля, рассмотрите программы консолидации долга, которые снижают вашу процентную ставку и ваш ежемесячный платеж.

Бюджетный калькулятор

Бюджетный калькулятор поможет вам быстро подсчитать свои доходы и расходы. Онлайн-калькулятор бюджета InCharge поможет вам учесть все ваши расходы и оценить, какой доход необходим для поддержания ваших расходов.

Бюджетная таблица

Электронная таблица является хорошим инструментом для составления бюджета, поскольку вы можете изменить свои предположения и посмотреть, как они повлияют на ваш профицит и/или дефицит. Хорошо разработанная таблица бюджета будет иметь заранее запрограммированные формулы для сложения ваших расходов и вычитания их из вашего дохода. Вы можете видеть, как сокращение расходов на 5-10 процентов в небольших областях вашего бюджета приводит к большей экономии.

Хорошо разработанная таблица бюджета будет иметь заранее запрограммированные формулы для сложения ваших расходов и вычитания их из вашего дохода. Вы можете видеть, как сокращение расходов на 5-10 процентов в небольших областях вашего бюджета приводит к большей экономии.

При ведении таблицы бюджета подумайте о том, чтобы иметь две: одну таблицу, отражающую ваши фактические доходы и расходы, и дубликат, отражающий ваши цели: расходы, над сокращением которых вы работаете (например, ежемесячные платежи по долгам), и возможности получения дохода, над увеличением которых вы работаете. . Ваш целевой бюджет может помочь вам визуализировать силу экономии с течением времени. Помните, что любые расходы, которые вы можете сократить навсегда, представляют собой текущую экономию: экономия умножается на двенадцать месяцев в году.

Загрузить таблицу бюджетов InCharge

Для просмотра PDF-файла вам потребуется Adobe Reader. Загрузить Adobe Reader

Обсудите свой бюджет с кредитным консультантом

Существует множество доступных ресурсов, которые помогут вам приступить к созданию бюджета и его соблюдению. которые поставят вас на путь к вашим финансовым целям, этот процесс все еще может показаться непосильным, особенно для тех, кто уже борется с долгами или другими проблемами. Если это так, то ответом может стать бесплатное кредитное консультирование, например, предоставляемое InCharge Debt Solutions.

которые поставят вас на путь к вашим финансовым целям, этот процесс все еще может показаться непосильным, особенно для тех, кто уже борется с долгами или другими проблемами. Если это так, то ответом может стать бесплатное кредитное консультирование, например, предоставляемое InCharge Debt Solutions.

Кредитные консультанты могут предоставить персональные рекомендации по сокращению расходов и увеличению доходов в каждой основной категории бюджета, а также помочь с программами облегчения бремени задолженности, такими как план управления задолженностью или консолидация долга, которые могут быть важным компонентом в обеспечении работы вашего бюджета.

Бюджет не может творить чудеса. Он не может заставить деньги расти на деревьях, заставить вашего босса дать вам прибавку к зарплате или контролировать, сколько вам обойдется следующая машина или отпуск. Но это может существенно повлиять на ваше финансовое здоровье, которое также может отразиться на вашем эмоциональном и физическом здоровье. В конце концов, хорошо спланированный и исполненный бюджет может сделать для вас то, о чем пели Rolling Stones в своем хите «Can’t Always Get What You Want».

В конце концов, хорошо спланированный и исполненный бюджет может сделать для вас то, о чем пели Rolling Stones в своем хите «Can’t Always Get What You Want».

«Вы не всегда можете получить то, что хотите

Но если вы попытаетесь иногда

Вы просто можете найти

Вы получите то, что вам нужно».

Полное руководство по составлению домашнего бюджета

Полное руководство по составлению домашнего бюджета

Составление бюджета не должно быть сложным. Это бесплатное и простое руководство начинается с основ.

Как составить бюджет за 5 простых шагов

Определите цели

Определите важные цели, для достижения которых потребуются деньги. Установите 3-5 финансовых целей и приоритетов, которых вы надеетесь достичь, например. внесите 10% первоначальный взнос за дом через 5 лет.

Учет расходов

Оцените свои расходы на ближайший месяц, включая постоянные и переменные расходы, и помните о нечастых вещах, таких как замена масла или приобретение новых стекол.

Рекордный доход

Оцените свой чистый доход за месяц. Перечислите каждый ожидаемый источник денег, который вы можете получить.

Рассчитать

Вычтите предполагаемые расходы из предполагаемого чистого дохода. Уравнение может быть таким простым, как: доходы минус расходы = бюджет.

Устранение слабых мест

Скорректируйте запланированные расходы или при необходимости рассмотрите возможность получения дополнительных доходов. Поставьте цели, как взять эти слабые места под контроль.

Прежде чем начать: посмотрите это короткое видео о том, как планировать бюджет

vimeo.com/video/437274642?color=E0457B&autopause=0&autoplay=1&loop=0&muted=0#t=;base64,PGJvZHkgc3R5bGU9J3dpZHRoOjEwMCU7aGVpZ2h0OjEwMCU7bWFyZ2luOjA7cGFkZGluZzowO2JhY2tncm91bmQ6dXJsKGh0dHBzOi8vaS52aW1lb2Nkbi5jb20vdmlkZW8vOTIyNTYyOTE3LWFhNWU2NTIzNmYzMWNlMDc5ZmZjZmQ4NDM3MThlMjNkMmFiYjNkNzc3ZmIzNGQ0MGZlZjBmODcyZDY3YTcwY2MtZF82NDApIGNlbnRlci8xMDAlIG5vLXJlcGVhdCc+PHN0eWxlPmJvZHl7LS1idG5CYWNrZ3JvdW5kOnJnYmEoMCwwLDAsLjY1KTt9Ym9keTpob3ZlcnstLWJ0bkJhY2tncm91bmQ6cmdiYSgwLDAsMCk7Y3Vyc29yOnBvaW50ZXI7fSNwbGF5QnRue2Rpc3BsYXk6ZmxleDthbGlnbi1pdGVtczpjZW50ZXI7anVzdGlmeS1jb250ZW50OmNlbnRlcjtjbGVhcjpib3RoO3dpZHRoOjEwMHB4O2hlaWdodDo3MHB4O2xpbmUtaGVpZ2h0OjcwcHg7Zm9udC1zaXplOjQ1cHg7YmFja2dyb3VuZDp2YXIoLS1idG5CYWNrZ3JvdW5kKTt0ZXh0LWFsaWduOmNlbnRlcjtjb2xvcjojZmZmO2JvcmRlci1yYWRpdXM6MThweDt2ZXJ0aWNhbC1hbGlnbjptaWRkbGU7cG9zaXRpb246YWJzb2x1dGU7dG9wOjUwJTtsZWZ0OjUwJTttYXJnaW4tbGVmdDotNTBweDttYXJnaW4tdG9wOi0zNXB4fSNwbGF5QXJyb3d7d2lkdGg6MDtoZWlnaHQ6MDtib3JkZXItdG9wOjE1cHggc29saWQgdHJhbnNwYXJlbnQ7Ym9yZGVyLWJvdHRvbToxNXB4IHNvbGlkIHRyYW5zcGFyZW50O2JvcmRlci1sZWZ0OjI1cHggc29saWQgI2ZmZjt9PC9zdHlsZT48ZGl2IGlkPSdwbGF5QnRuJz48ZGl2IGlkPSdwbGF5QXJyb3cnPjwvZGl2PjwvZGl2PjxzY3JpcHQ+ZG9jdW1lbnQuYm9keS5hZGRFdmVudExpc3RlbmVyKCdjbGljaycsIGZ1bmN0aW9uKCl7d2luZG93LnBhcmVudC5wb3N0TWVzc2FnZSh7YWN0aW9uOiAncGxheUJ0bkNsaWNrZWQnfSwgJyonKTt9KTs8L3NjcmlwdD48L2JvZHk+»/>

Воспроизвести видео

Зачем вам нужен бюджет?

Во-первых, давайте подробно рассмотрим, почему ведение семейного бюджета так важно для финансового успеха вас и вашей семьи. Если вы хотите накопить богатство и получить деньги, соответствующие вашим личным финансам, вы должны жить по бюджету. Давайте начнем с рассмотрения , что такое бюджет и , чем он не является .

Если вы хотите накопить богатство и получить деньги, соответствующие вашим личным финансам, вы должны жить по бюджету. Давайте начнем с рассмотрения , что такое бюджет и , чем он не является .

Мифы и реальность семейного бюджета

Есть ряд причин, по которым многие из нас не создают или не живут по бюджету. Многие из этих причин основаны на ложных предположениях или мифах. Ниже приведены несколько таких мифов и соответствующие им реалии, которые могут помочь нам преодолеть собственное сопротивление составлению бюджета.

Миф № 1: Если бы у меня было больше денег, все мои проблемы были бы решены.

Реальность: На самом деле, если я буду тратить меньше, чем зарабатываю, это может решить многие мои финансовые проблемы.

Миф № 3: Если я балансирую свою чековую книжку, это так же хорошо, как составление бюджета.

Реальность: чековая книжка не поможет мне подготовиться к непредвиденным расходам, таким как ремонт автомобиля или посещение врача. Бюджеты могут!

Бюджеты могут!

Миф № 2 : Бюджетирование предназначено для людей, у которых есть долги.

Реальность: Бюджеты предназначены для тех, кто хочет стабилизировать свои финансы и избежать долгов.

Миф № 4: Следование бюджету ограничивает мою свободу выбора.

Реальность: Следование бюджету увеличивает вероятность того, что я сначала позабочусь о своих финансовых приоритетах, таких как жилье, еда, сбережения и транспорт.

Если вы отождествляете себя с одним или несколькими из вышеперечисленных мифов, примите личное решение воплотить «реальность» в свои мысли. Если у вас по-прежнему возникают трудности с составлением бюджета, помните следующее:

«Если вы не контролируете свои деньги, они будут контролировать вас»

Если вы живете в рамках своего бюджета, у вас гораздо больше шансов:

Избегайте чрезмерных долгов.

Создание чрезвычайных и долгосрочных сберегательных счетов.

Позаботьтесь о финансовых приоритетах, таких как жилье, еда и транспорт, а не о непропорциональных расходах на развлечения и рестораны.

Привыкните к регулярным инвестициям перед выходом на пенсию.

Почувствуйте контроль над своими финансами.

Поймите свои личные привычки расходов и исключите расточительные траты.

Будьте в состоянии воспользоваться финансовыми возможностями, будь то покупка чего-то в магазине или шанс значительно улучшить свой инвестиционный портфель.

Предотвратите многие споры супругов по поводу расходов и финансов.

Совершайте ежемесячные минимальные платежи по кредитным счетам, включая кредитные карты, ипотечные кредиты и автокредиты.

Бюджет семьи: основные практические правила планирования расходов

Бюджеты, также известные как планы расходов, служат инструментом для отдельных лиц или домохозяйств для обеспечения финансовой стабильности и достижения прогресса в достижении установленных приоритетов. Многие потребители негативно реагируют на термин «бюджетирование», поскольку ассоциируют его с ограничениями и лишениями. Бюджеты — это инструменты, помогающие отдельным лицам и домохозяйствам получать и делать то, что наиболее важно в их жизни.

Как вы составляете личный или семейный бюджет?

Чтобы составить бюджет, сначала определите важные цели, для достижения которых требуются деньги. Затем расставьте приоритеты в своих ежемесячных расходах, от необходимых до тривиальных. Затем добавьте свой чистый доход и вычтите расходы. Наконец, скорректируйте свои запланированные расходы или подумайте о дополнительном доходе по мере необходимости.

Определение личного и семейного бюджета

Бюджеты — это просто планы того, как вы предпочитаете тратить свои деньги. Большинство бюджетов для простоты согласуются с ежемесячным планом, но вы можете создать недельный бюджет, бюджет на два раза в месяц, квартальный бюджет или годовой бюджет.

Большинство бюджетов для простоты согласуются с ежемесячным планом, но вы можете создать недельный бюджет, бюджет на два раза в месяц, квартальный бюджет или годовой бюджет.

Ежемесячные бюджеты, как правило, работают лучше всего, потому что большинство повторяющихся счетов за домохозяйство приходят ежемесячно. Однако отдельные лица и домохозяйства с двухнедельной зарплатой (выплачиваемой каждые две недели, а не два раза в месяц) знают, что примерно два раза в год они будут получать три зарплаты в течение одного месяца. Если вы находитесь в такой ситуации, подумайте о том, чтобы составить ежемесячный бюджет и использовать свою первую зарплату за месяц для оплаты счетов за вторую половину месяца, а вторую зарплату — для оплаты счетов за первую половину следующего месяца. В течение нескольких месяцев с третьей зарплатой используйте ее для финансирования своих приоритетных краткосрочных и долгосрочных целей, таких как отпуск, выход на пенсию, сбережения на случай чрезвычайных ситуаций и т. д.

д.

Ежемесячные бюджеты также подходят для отдельных лиц и семей с нерегулярным доходом, таких как владельцы малого бизнеса и фрилансеры.

Приведенные ниже пять шагов составления бюджета помогут вам разобраться с основами составления плана расходов, который поможет вам получить от жизни то, что вы хотите.

Пять шагов составления бюджета

1. Определение целей как основы вашего бюджета

Бюджеты работают лучше всего, когда вы связываете их с важными для вас финансовыми целями (например, отпуск, новая покупка и т. д.). Без корреляции вашего плана расходов с целью, которая требует от вас финансовой подготовки, ваш бюджет, скорее всего, потерпит неудачу. Цели придают смысл бюджетам. Без целей бюджеты становятся просто математическими упражнениями в отчаянии: вы складываете, вычитаете, терпите неудачу, зачем продолжать?

Каждый, кто пытался составить бюджет, обнаружил, что ожидаемые расходы в сумме превышают доходы. Возникшее разочарование требует времени, усилий и жертв для решения. Без соответствующих целей бюджетирования это разочарование приведет к отчаянию или полному отказу от бюджета.

Без соответствующих целей бюджетирования это разочарование приведет к отчаянию или полному отказу от бюджета.

Цели придают смысл бюджетам, а бессмысленные бюджеты тратят ваше время и энергию.

Ваша цель(и) должна(-ы) определять, что вы хотите сделать, что требует от вас бюджета и сбережений, когда вы хотите совершить покупку или потратить деньги (включая дату и год), и сколько денег вам понадобится (оба сумма сумма и сколько это разбивается на ежемесячной основе).

Чтобы в геометрической прогрессии увеличить вероятность достижения поставленной цели, поделитесь своей целью и планами с кем-нибудь еще, а затем регулярно сообщайте о своем прогрессе. Исследование Доминиканского университета в северной Калифорнии сообщает, что такие действия могут повысить вероятность достижения цели на 71%.

2. Учет расходов

Хотя в большинстве бюджетных форм сначала указываются ваши доходы, а затем расходы, вы должны воздержаться от добавления своих доходов. Работая в первую очередь над своим доходом, вы превращаете свой бюджет в попытку потратить как можно больше, не превышая своих финансовых ресурсов.

Подсчитав свои расходы до оценки доходов, вы будете рассматривать свои расходы с более рациональным и менее эмоциональным подходом, что в конечном итоге приведет к лучшим результатам. Кроме того, ваш бюджет больше не принимает форму математического упражнения, когда вы пытаетесь вычесть до 0 долларов. Вместо этого он становится инструментом для расстановки приоритетов и расчета ваших регулярных расходов. Это не гарантирует сбалансированный бюджет, но даст вам реалистичную отправную точку.

Для регулярных счетов, таких как арендная плата или ипотека, сотовые телефоны, страховые взносы, выплаты долгов, коммунальные услуги по программам с равной оплатой и услуги по подписке на СМИ, добавьте требуемый ожидаемый платеж. Для переменных расходов, таких как бензин, коммунальные услуги, не входящие в программы оплаты на уровне, подарки и продукты, сделайте все возможное, чтобы оценить свои ежемесячные расходы в этой категории. Примите во внимание сезонные факторы, такие как рост цен на бензин весной (и падение цен на бензин после Дня труда), дни рождения и праздники с подарками, а также большие семейные собрания и обеды.

Если вы по-прежнему не уверены в том, какую сумму рассчитывать по каждой категории, просмотрите свои банковские выписки и любые квитанции, которые вы, возможно, сохранили за последний месяц или два. Если ни один из них не доступен, ваш первый шаг бюджета может фактически включать в себя отслеживание всех расходов и покупок в течение следующих 30 дней или около того, чтобы получить реалистичную оценку ваших расходов. Записывайте и складывайте каждую покупку. Это потребует времени и усилий, но вы будете иметь гораздо лучшее представление о своих расходах по категориям, чем могли бы в противном случае.

3. Запишите свой доход

После того, как вы определите приоритеты и рассчитаете свои регулярные и ожидаемые расходы, вы затем определите свой ожидаемый ежемесячный доход. Прежде чем вы легко подсчитаете доход, который, по словам вашего работодателя, вы зарабатываете каждый месяц, имейте в виду, что вам абсолютно необходимо использовать свой чистый доход, а не валовой доход.

Валовой доход — это сумма денег, которую, по словам вашего работодателя, вы зарабатываете. В ваших личных финансах валовой доход — это фантазия. Это включает в себя много денег, которые вы никогда не потратите, например, налоги на социальное обеспечение и Medicare, не говоря уже о подоходном налоге и, возможно, взносах на медицинское страхование.

Чистый доход — это сумма вашей зарплаты. Чистый доход включает в себя сумму денег, которую вы можете потратить и использовать для оплаты счетов. Всегда основывайте свой семейный бюджет на своем чистом доходе.

В большинстве форм бюджета есть поле для ввода вашего дохода вверху. Если вы работаете фрилансером или владеете небольшим бизнесом, у вас может быть непостоянный и непредсказуемый доход. В таких случаях оценивайте свой доход по нижнему пределу. Было бы лучше испытать приятный сюрприз от получения большего дохода, чем ожидалось, по сравнению с меньшим.

4. Сравните и посчитайте

Теперь, когда у вас есть разумные оценки ваших предстоящих расходов и ожидаемого дохода, просто вычтите запланированные расходы из прогнозируемого дохода.

Полученная цифра выше 0 долларов означает, что вы рассчитываете жить НЕ МЕНЕЕ своих средств.

Полученная цифра около 0 долларов означает, что вы рассчитываете жить ПО СРЕДСТВУ своих средств.

Полученная цифра ниже 0 долларов означает, что вы ожидаете жить ВЫШЕ или ВЫШЕ своих средств.

Многие потребители помнят, как их родители или учителя говорили им, когда они были моложе: «Живите по средствам». Возможно, как дань уважения родительскому и воспитательному влиянию, от 60% до 80% американских домохозяйств постоянно жили «по средствам» с конца 20-го века. К сожалению, мама, папа и учитель ошиблись. «Жить по средствам», возможно, лучше описать как «жить от зарплаты до зарплаты». Это означает, что у вас ничего не осталось после оплаты счетов. Это означает, что вы ничего не экономите и ничего не инвестируете. Это означает, что один-единственный финансовый удар на жизненном пути может отправить вас в финансовый штопор, на восстановление которого могут уйти годы, а то и вообще.

Вместо этого постарайтесь жить не по средствам, создав свои сберегательные и инвестиционные счета.

Если после вычитания ваших расходов из вашего дохода вы обнаружите, что полученная цифра близка к 0 долларов или ниже, вам следует рассмотреть варианты увеличения вашего дохода, сокращения ваших расходов или того и другого. Без внесения каких-либо из этих корректировок у вас, скорее всего, закончатся деньги до конца месяца, и вам придется принимать некоторые трудные решения о том, какие счета оплачивать, а какие оставить в статусе дефолта (неоплаченного).

5. Выявление слабых мест и соответствующее планирование

Слишком многие домохозяйства сразу же начинают сокращать свои расходы, когда сталкиваются с прогнозируемым отрицательным сальдо своего бюджета. Хотя это эффективный способ сбалансировать семейный бюджет, корректировка расходов не должна быть единственным соображением. Вы также должны рассмотреть способы увеличения вашего дохода.

Увеличение доходов

Наиболее распространенные варианты увеличения доходов включают следующее:

Поиск более высокооплачиваемой работы: Хотя это потенциально лучший вариант в долгосрочной перспективе, обычно требуются месяцы работы, чтобы найти и обеспечить новую работу, не говоря уже о трех неделях, которые обычно требуются для работы, прежде чем вы получите первая зарплата. Дополнительное образование и профессиональная подготовка предлагают большой потенциал для увеличения вашего регулярного дохода. Очевидно, однако, что они оба занимают месяцы или годы, чтобы закончить. Помимо фактора времени, самым большим потенциальным недостатком возможности поиска более высокой оплаты у другого работодателя является человеческая природа. Если не дисциплинировать и не перенаправлять, чем больше денег вы заработаете, тем больше денег вы потратите. Зарабатывание большего количества денег не гарантирует исправления вашего семейного бюджета.

Попросите повышения у вашего текущего работодателя: Хотя этот процесс обычно требует меньше времени, чем поиск новой работы, он может показаться гораздо более пугающим. Согласно бизнес-правилу, работодатели не могут платить вам столько, сколько вы стоите (доход, который вы прямо или косвенно приносите бизнесу) и уж точно не больше, чем вы представляете для бизнеса. Если бы ваш босс платил вам больше, чем вы прямо или косвенно вносите в компанию, компания вскоре пополнила бы ряды неработающих предприятий. Тем не менее, проведя небольшое исследование, вы можете обнаружить, что ваша зарплата находится в нижнем диапазоне ожидаемых доходов для работников с вашей должностью. Вооружившись такой информацией и списком того, какой вклад вы вносите в успех своей компании, вы почувствуете себя вправе просить о повышении заработной платы.

Вторая работа: Если бюджет на следующий месяц выглядит ограниченным, вы можете подумать о том, чтобы подрабатывать на второй работе. Многие люди работают по вечерам, в выходные или на сезонных работах, чтобы свести концы с концами в трудные финансовые времена. Однако не позволяйте этому стать нормой. Если вы начнете использовать дополнительный доход для покрытия регулярных счетов и обязательств, вы быстро начнете чувствовать себя в ловушке неудовлетворительного образа жизни.

Многие люди работают по вечерам, в выходные или на сезонных работах, чтобы свести концы с концами в трудные финансовые времена. Однако не позволяйте этому стать нормой. Если вы начнете использовать дополнительный доход для покрытия регулярных счетов и обязательств, вы быстро начнете чувствовать себя в ловушке неудовлетворительного образа жизни.

Подработка: Экономика подработки предлагает десятки, если не сотни способов дополнительного заработка в нерабочее время. В то время как большинство подработок требуют много месяцев, если не лет, чтобы построить и начать приносить достаточный доход, чтобы существенно изменить ваш бюджет, другие могут принести достаточно в течение недели или двух, чтобы помочь вам восполнить некоторые недостатки в вашем плане расходов. Поиск в Интернете приведет к спискам после списков побочных суеты, которые вы могли бы рассмотреть. Найдите тот, который звучит многообещающе с точки зрения краткосрочного дохода и интересен лично вам.

Корректировка расходов

Домохозяйства, которые составляют план расходов, часто пропускают шаги 1–3, описанные выше, и начинают с шага 4. Затем, когда они обнаруживают, что их баланс на конец месяца составляет 0 долларов или меньше, они начать сокращать расходы на основе эмоциональных реакций. Финансовые решения, основанные на эмоциях, имеют тенденцию противопоставляться тем, которые, в конце концов, лучше всего служат вашим долгосрочным интересам. Природа, кажется, запрограммировала нас на то, чтобы мы реагировали эмоционально, чтобы делать выбор, который удовлетворяет нас немедленно, а не принимает во внимание долгосрочные последствия.

Затем, когда они обнаруживают, что их баланс на конец месяца составляет 0 долларов или меньше, они начать сокращать расходы на основе эмоциональных реакций. Финансовые решения, основанные на эмоциях, имеют тенденцию противопоставляться тем, которые, в конце концов, лучше всего служат вашим долгосрочным интересам. Природа, кажется, запрограммировала нас на то, чтобы мы реагировали эмоционально, чтобы делать выбор, который удовлетворяет нас немедленно, а не принимает во внимание долгосрочные последствия.

К счастью, вы начали с шага 1 и, что наиболее важно для корректировки ваших расходов, также завершили шаг 2. Теперь вместо того, чтобы полагаться на эмоции при корректировке ожидаемых расходов на месяц, вы просто начинаете с исключения расходов, связанных с вашими долгосрочными расходами. срочные пожелания. Если этого недостаточно, чтобы сбалансировать запланированный бюджет, начните избавляться от своих тривиальных желаний. Во многих случаях вам может даже потребоваться устранить некоторые или многие из ваших расходов на образ жизни.

Если вы регулярно испытываете трудности с оплатой каких-либо расходов на образ жизни, вам следует пересмотреть и пересмотреть свои финансовые обязательства в отношении вашего дома, транспорта, потребностей в связи и критических потребностей. Большой процент домохозяйств переусердствует в этих трех категориях, живя в домах или квартирах не по средствам, внося огромные ежемесячные платежи за автомобиль или грузовик, которые превышают их доход, или используя несколько современных сотовых телефонов ежемесячно. планы платежей, которые поглощают их дискреционный доход.

Теперь, когда вы успешно создали и настроили свой семейный бюджет, давайте посмотрим, зачем вам нужно создавать часто упускаемый из виду резервный бюджет.

Важность создания резервного бюджета

Учитывая рост числа увольнений и нестабильность национального рынка труда, наше финансовое будущее иногда может казаться неопределенным. Когда сотрудников увольняют, слишком часто требуется неделя или две, чтобы психологически справиться с ситуацией, а это означает, что с финансовой точки зрения может быть слишком поздно адаптироваться.

Когда у вас есть план расходов (бюджет) для вашей текущей ситуации, пришло время создать «Резервный бюджет», план, который вы могли бы использовать, если вы когда-нибудь потеряете свой доход или ваш доход уменьшится. Ваш резервный бюджет поможет вам подготовиться к оплате ваших основных потребностей и первоочередных потребностей с любым выходным пособием или планом сбережений, которые у вас могут быть.

Вот как составить резервный бюджет:

1. Подумайте, какие «Ресурсы выживания» у вас могут быть для финансирования вашего бюджета. Это может быть:

Сбережения: В идеале у нас должны быть 3-6 месяцев необходимых для выживания расходов на сберегательных счетах, депозитных сертификатах, счетах денежного рынка и других легкодоступных фондах.

Безработица: Обычно только 50% вашего недавнего дохода за период до шести месяцев.

Помните, однако, что вы, вероятно, не будете соответствовать требованиям, если вы сами инициируете увольнение (т.е. вы увольняетесь, а не вас увольняют).

Помните, однако, что вы, вероятно, не будете соответствовать требованиям, если вы сами инициируете увольнение (т.е. вы увольняетесь, а не вас увольняют).Выходное пособие: Иногда 2 или 3 месячная зарплата, хотя, конечно, нет никаких гарантий получения чего-либо.

Инвалидность: Приблизительно 60% вашей зарплаты в течение примерно шести месяцев, если вы соответствуете требованиям.

2. Решите, без каких расходов вы могли бы прожить в крайнем случае

Как правило, они будут включать кабельное/спутниковое телевидение, потоковое вещание или другие ежемесячные услуги, развлечения, рестораны, выплаты долгов сверх минимальных требований, детские мероприятия, табак, алкоголь, латте, подарки, благотворительность и т. д.

Если у вас есть дети и вы платите за детский сад, рассмотрите возможность сокращения или отмены этих расходов до тех пор, пока вы снова не будете работать полный рабочий день.

Что касается расходов на домашних животных, откажитесь от деликатесных кормов для домашних животных и «игрушек для игр», а также сократите визиты к ветеринару. Воспользуйтесь преимуществом пребывания дома, чтобы проводить больше времени со своим питомцем (питомцами).

3. Подсчитайте свои расходы на выживание, в том числе:

Ипотечный кредит: Если вы потеряете работу, обратитесь к сертифицированному HUD консультанту по вопросам жилья. Они могут помочь вам найти программы и варианты погашения, пока у вас нет дохода.

Коммунальные услуги: Получите ровный план оплаты коммунальных услуг, чтобы сделать свой бюджет более предсказуемым.

Продукты: Стремитесь к 200 долларов или меньше на человека в месяц. Это не включает питание вне дома.

Страховка: Рассмотрите возможность увеличения франшизы, чтобы снизить страховой взнос.

Одежда: В перерывах между работой загляните в комиссионные магазины, чтобы купить необходимую одежду.

Лекарства, отпускаемые по рецепту: Проконсультируйтесь со своим врачом, чтобы узнать, есть ли альтернативы или непатентованные версии, которые могут стоить меньше.

Транспорт: При необходимости рассмотрите возможность сокращения

4. Сравните ваши новые «Расходы на выживание» с вашими «Ресурсами на выживание»

режим выживания. Если ваши ресурсы слишком скудны, постарайтесь отложить больше в план сбережений сейчас, пока у вас есть доход.

5. Наконец, избегайте соблазна ограбить пенсионные фонды.

Часто можно получить доступ к счетам 401(k) IRA и другим счетам, но эти действия влекут за собой высокие штрафы.

Самая большая финансовая ошибка, которую совершают люди, когда их увольняют или иным образом теряют текущий доход, заключается в следующем: Неспособность быстро адаптироваться к новой реальности .

Создание резервного бюджета поможет вам быть готовым в случае сокращения или ликвидации дохода. Потратив час или два на подготовку, вы можете спасти свою финансовую жизнь.

Имея эти два бюджета, вы можете быть уверены, что вы не только лучше подпитываете свои жизненные цели, но и что бы ни случилось завтра, вы будете готовы!

Составление бюджета для конкретных жизненных событий

Теперь, когда вы узнали о составлении семейного бюджета, давайте посмотрим на некоторые статьи, для которых вы можете выделить бюджет:

Это лишь некоторые из областей, которые вы можете построить бюджет на. Вы можете сэкономить деньги, составляя и придерживаясь бюджета на различные жизненные события или дорогие покупки.

Обязательно составьте бюджет, который работает на вас

Составление бюджета имеет много преимуществ, о которых мы поговорим позже. Во-первых, предположив, что вы не живете по бюджету, давайте обсудим, как вы можете построить бюджет, с которым вы сможете жить, и, что наиболее важно, бюджет, который работает на вас.

Бюджеты могут давать сбои по разным причинам. Некоторые из них трудно предотвратить, такие как изменение дохода, потеря работы или сокращение рабочего времени, непредвиденные расходы, такие как ремонт автомобиля, счета за медицинские услуги и многие другие, которые могут вызвать немедленную необходимость пересмотреть и при необходимости скорректировать ваш бюджет.

Мы считаем, что если вы позволите себе регулярную финансовую подушку, это может помочь увеличить некоторые непредвиденные расходы и облегчить ваш бюджет.

Одним из популярных методов составления бюджета является следование так называемому правилу 50/30/20. По сути, в этом бюджете рекомендуется использовать 50 % вашего дохода на предметы первой необходимости, 30 % — на нужды и 20 % — на сбережения и погашение долга.

Используйте приведенный ниже калькулятор бюджета 50/30/20, чтобы получить представление о том, как будут распределены ваши деньги. Вы можете обнаружить, что этот подход действительно выполним, и что вы можете сэкономить достаточно, чтобы смягчить любые краткосрочные непредвиденные расходы, таким образом сделав бюджет таким, чтобы он работал на вас.

Бюджет — это способ заставить вас пойти на жертвы — будь то сокращение латте в Starbucks или еды в ресторане, сокращение дорогостоящего отпуска, согласие на более дешевый пакет кабельного телевидения или сохранение стареющего автомобиля еще на несколько лет. Бюджет также помогает вам предвидеть расходы, такие как расходы на автомобиль, коммунальные услуги или телефонные счета.

Бюджет — это способ заставить вас пойти на жертвы — будь то сокращение латте в Starbucks или еды в ресторане, сокращение дорогостоящего отпуска, согласие на более дешевый пакет кабельного телевидения или сохранение стареющего автомобиля еще на несколько лет. Бюджет также помогает вам предвидеть расходы, такие как расходы на автомобиль, коммунальные услуги или телефонные счета. Исследования показали, что те, кто придерживается бюджета, с большей вероятностью достигнут своих финансовых целей отчасти потому, что они эмоционально вовлечены в процесс.

Исследования показали, что те, кто придерживается бюджета, с большей вероятностью достигнут своих финансовых целей отчасти потому, что они эмоционально вовлечены в процесс. Наконец, использование наличных не является оправданием для посещения банкомата, когда вам хочется потратиться. Используйте свой бюджет, чтобы установить для себя ограничения, и сохраняйте квитанции, чтобы следить за своим прогрессом.

Наконец, использование наличных не является оправданием для посещения банкомата, когда вам хочется потратиться. Используйте свой бюджет, чтобы установить для себя ограничения, и сохраняйте квитанции, чтобы следить за своим прогрессом.

Помните, однако, что вы, вероятно, не будете соответствовать требованиям, если вы сами инициируете увольнение (т.е. вы увольняетесь, а не вас увольняют).

Помните, однако, что вы, вероятно, не будете соответствовать требованиям, если вы сами инициируете увольнение (т.е. вы увольняетесь, а не вас увольняют).